Déclaration fiscale des Chambres d'Hôtes : le memento 2017

C'est l'heure des déclarations d'impôts: pour les retardataires, voici un rapide mémento Spécial Propriétaires de Maisons d'Hôtes ...

Ce memento ne concerne que les loueurs de chambres d'hôtes particuliers et, en aucun cas, ceux qui exploitent leur activité sous le couvert d'une société qui sera soumise à l'impôt sur les sociétés.

Si vous êtes un particulier "loueur de chambres d'hôtes", pour commencer, vous devez déterminer si vous êtes redevables ou non de cotisations sociales :

- si votre résultat fiscal 2017 sur les revenus 2016 est inférieur à 5.020€, vous devrez vous acquitter des contributions sociales sur les revenus du patrimoine à régler avec votre impôt sur le revenu au taux de 15,5%

- si votre résultat fiscal 2017 sur les revenus 2016 est supérieur à 5.020€, vous devrez vous acquitter de cotisations sociales auprès du RSI (Régime Social des Indépendants)

Cette distinction détermine, en conséquence, quel type de déclaration fiscale vous devez accomplir.

1) Vous n'êtes pas redevable de cotisations sociales car votre résultat fiscal 2017 est inférieur à 5.020€

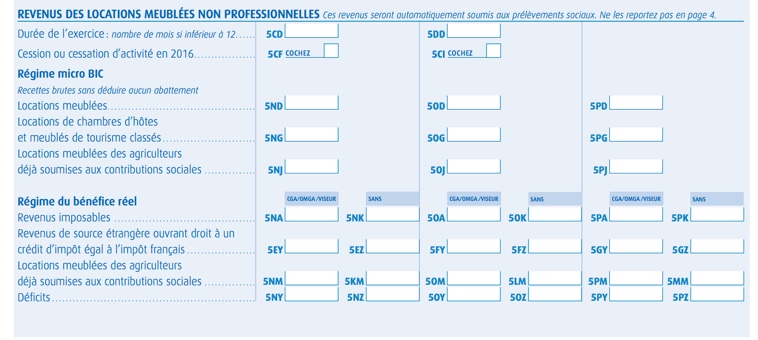

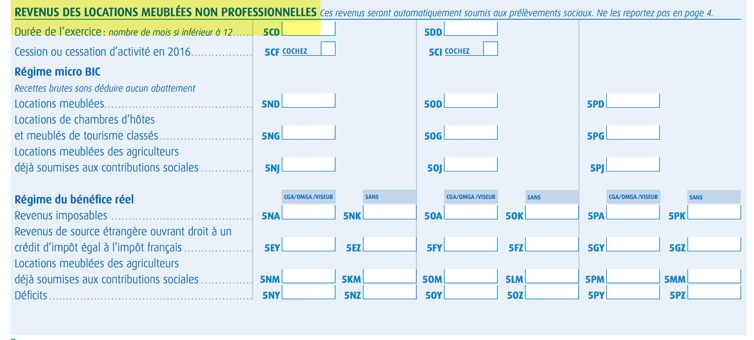

Dans ce cas, vous devrez remplir la déclaration complémentaire dédiée aux professions non salariées (Cerfa 2042 C PRO) et remplir le cadre Revenus des Locations Meublées Non Professionnelles.

1.1 Vous relevez du régime de la micro-entreprise

Si votre revenu 2016 n'a pas dépassé 82.200€, l'administration fiscale vous appliquera un abattement forfaitaire de 71%.

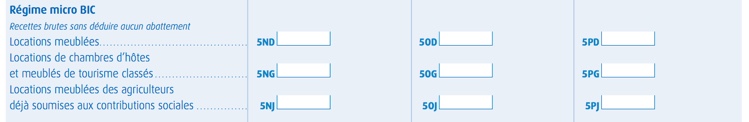

- Vous ne payez pas de cotisations sociales ni au RSI ni à la MSA: portez vos recettes dans la rubrique Locations de chambres d'hôtes et meublés de tourisme classés et dans les cases 5NG, 5OG ou 5PG.

- Vous payez des cotisations sociales à la MSA: saisissez vos revenus dans la rubrique Locations meublées des agriculteurs déjà soumises aux contributions sociales et dans les cases 5NJ, 5OJ ou 5PJ.

1.2 Vous relevez du régime réel des bénéfices commerciaux

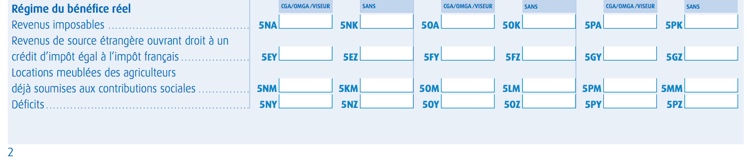

Vous devez impérativement porter votre résultat fiscal dans la rubrique Régime du bénéfice réel sous le chapitre des Revenus des locations meublées non professionnelles.

- Vous bénéficiez d'un visa fiscal : vous devrez saisir votre résultat fiscal dan les cases 5NA, 5OA ou 5PA sous la rubrique CGA (si vous adhérez à un centre de gestion agréé) ou Viseur (si vous confiez votre comptabilité à un professionnel bénéficiant du Visa).

- Vous ne bénéficiez pas d'un visa fiscal : votre résultat réel sera majoré de 25% par les services fiscaux. Si ce dernier est bénéficiaire, vous devrez dès lors le mentionner dans les cases 5NK, 5OK ou 5PK sous la rubrique Sans.

- Votre résultat fiscal est déficitaire : mentionnez-le dans la ligne Déficits dans les cases 5NY, 5OY ou 5PY sous la rubrique CGA (si vous bénéficiez d'un visa fiscal) ou dans les cases 5NZ, 5OZ ou 5PZ, si vous ne bénéficiez pas d'un visa fiscal.

2) Vous êtes redevable de cotisations sociales car votre résultat fiscal 2017 est supérieur à 5.020€

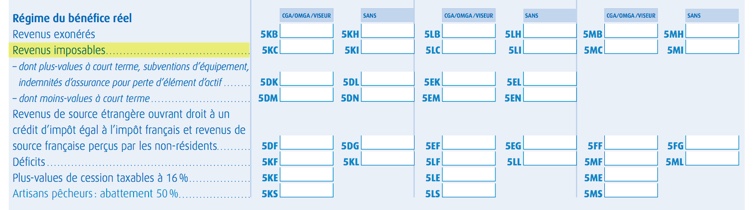

Dans ce cas, vous devrez remplir la déclaration complémentaire dédiée aux professions non salariées (Cerfa 2042 C PRO) et remplir le cadre Revenus Industriels et Commerciaux Professionnels.

2.1 Vous relevez du régime de la micro-entreprise et vous payez votre impôt sur le revenu ainsi que vos cotisations sociales

- si vous avez opté pour le régime d'auto-entrepreneur et que vous acquittez l'impôt sur le revenu additionné des cotisations sociales auprès du RSI: vous devrez remplir la rubrique Auto-entrepreneur (ou micro-entrepreneur) ayant opté pour le versement libératoire de l'impôt sur le revenu du formulaire 2042 C PRO.

N'oubliez pas de mentionner le montant total des recettes réalisées en 2016 dans l'une des cases suivantes : 5TA, 5UA, 5VA (Ventes de marchandises et assimilées).

Le chiffre d'affaires que vous allez indiquer, une fois appliqué l'abattement de 71%, permettra à l'administration fiscale de calculer le revenu fiscal de référence de votre foyer. Et donc l'impôt sur le revenu dû au titre de l'année écoulée.

2.2 Vous relevez du régime de la micro-entreprise et vous n'acquittez pas votre impôt sur le revenu avec les cotisations sociales

Dans ce cas, la totalité de vos recettes 2016 doit être déclarée dans les cases 5KO, 5LO ou 5MO de la ligne Ventes de marchandises et assimilées.

Ces recettes feront l'objet d'un abattement de 71% que calculera directement le Trésor Public.

2.3 Vous relevez du régime des bénéfices commerciaux au réel et vous êtes affilié au RSI

-

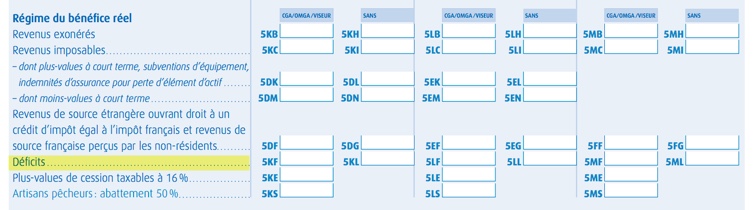

Rendez-vous à la rubrique Régime du bénéfice réel et dans le cadre Revenus Industriels et Commerciaux Professionnels.

-

Si vous bénéficiez du visa fiscal (adhésion à un centre de gestion agréé ou visa par un professionnel disposant du visa), imputez vos revenus dans les cases 5KC, 5LC ou 5MC.

-

Si vous ne bénéficiez pas du visa fiscal, imputez vos revenus dans les cases 5KI, 5LI ou 5MI. Dans ce cas, votre impôt sera calculé sur la base du résultat réel en plus d'une majoration de 25% que reporteront les services fiscaux.

2.4 Votre résultat est déficitaire

- vous disposez d'un visa fiscal : remplissez les cases 5KF, 5LF ou 5MF

- vous ne disposez pas d'un visa fiscal : remplissez les cases 5KL, 5LL ou 5ML

3) Vous devez payer les contributions sociales sur les revenus du patrimoine

Ce cas s'applique aux loueurs de chambres d'hôtes dont les revenus 2016 sont inférieurs à 5.020€ et qui sont donc exonérés du paiement des cotisations sociales auprès du RSI. En revanche, ces derniers doivent s'acquitter d'une taux de 15,5% au titre des revenus tirés de leur patrimoine.

Dans ce cas, vos revenus déclarés à la rubrique Locations Meublées Non Professionnelles (et non plus dans Revenus à imposer aux prélèvements sociaux) constitueront la base de calcul de votre taxe.

4) Vous adhérez à un centre de gestion agréé

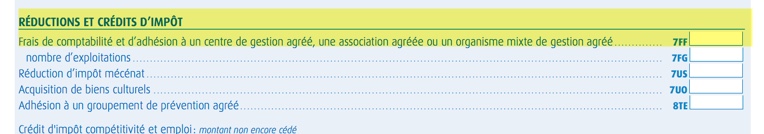

Sachez que si vous faites application du régime réel par option, vous pouvez bénéficier d'une réduction d'impôts pour frais de comptabilité (limitée à 915€).

Pour cela, n'oubliez pas de remplir la case Frais de comptabilité et d'adhésion à un centre de gestion ou une association agréée sous la ligne Réductions d'impôts - case 7FF de la page 4 du Cerfa 2042, Professions Non Salariées.

5) Vous êtes agriculteur

Si votre résultat fiscal est bénéficiaire et que vos revenus sont déjà soumis aux prélèvements sociaux de la MSA, indiquez vos vos revenus :

- dans les cases 5NM, 5OM ou 5PM si vous adhérez à un centre de gestion, sous la rubrique CGA ou Viseur,

- dans les cases 5KM, 5LM ou 5MM si vous n'adhérez pas à un centre de gestion ou ne faites pas appel à un professionnel de la comptabilité bénéficiant d'un Visa