Plus de moyens marketing pour les OTAs et des prix qui fluctuent sans l'accord des hôteliers.

En ce début d'année, les investissements marketing des OTAs (pour attirer à eux un maximum de réservations) n'ont marqué aucune pause (voir plus loin, notre encadré). Avec 4,5 Milliard $ investis par les "Big Four" (Booking, Expedia, Airbnb, Trip), les OTAs continuent de consolider leur leadership ... Dans une certaine mesure, ils privilégient les liens publicitaires pour afficher des tarifs plus compétitifs que chez l'hébergeur en direct ...

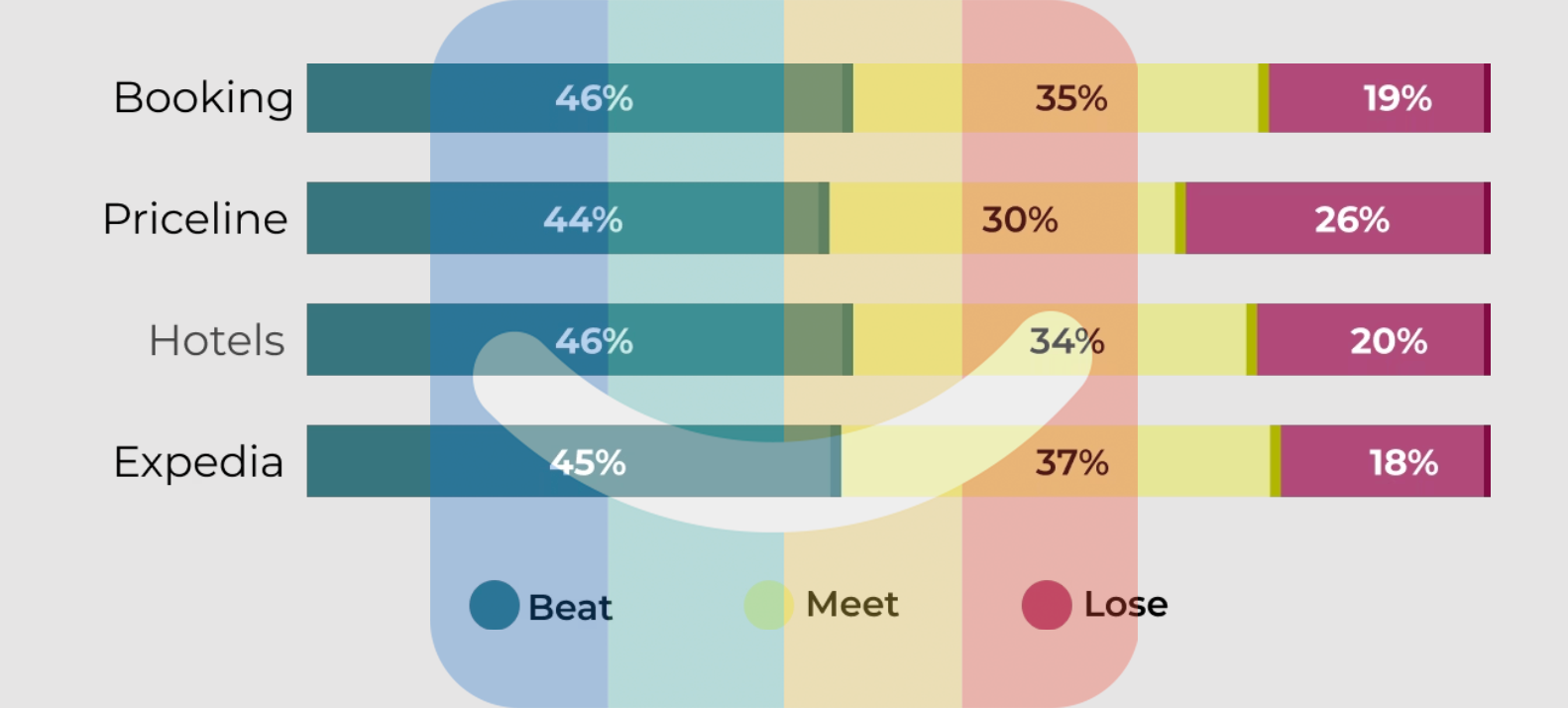

Mensuellement, la plateforme "123compare.me" analyse les tarifs affichés entre les OTAs et un panel assez consistant d'hôtels à travers le monde (6000 établissements pour près de 5 millions de tarifs comparés) et mesure ce que l'on appelle le BML pour Beat, Meet or Lose. Cet indicateur évalue quand un OTA affiche un prix similaire à l'hôtel (Meet, pour un prix "équivalent"), quand son prix est supérieur (Beat, pour "il se fait battre par l'hôtel !) ou lorsque l'hôtel affiche un prix supérieur à l'OTA (Lose, pour "l'hôtel perd sur l'affichage d'un prix plus performant).

Selon cet indice, le taux de "lose" – c’est-à-dire la fréquence à laquelle les tarifs proposés par les OTAs sont inférieurs à ceux affichés en direct par les hôtels – est plus élevé dans les espaces (publicitaires) payants que dans les résultats organiques (résultats naturels) des principaux moteurs de recherche (principalement, Google).

En clair, ce constat témoigne d’une stratégie commerciale plus agressive, de la part des OTAs, dans leurs campagnes sponsorisées: ils ne se contentent pas de promouvoir un hôtel à un prix "normal" (celui qui a été communiqué à l'OTA), mais ils "dégradent" en général leur marge (ils prennent sur leur commission, en quelque sorte) pour s'assurer que leur prix sera toujours inférieur à celui de l'hôtelier et donc, pour que leur investissement publicitaire ait plus de chances d'attirer l'oeil de l'internaute ...

Pour mai 2025, selon l'étude de la plateforme, le taux BML (Beat, Meet, Lose) moyen s’établirait à 30 %, soit une baisse de 5 points par rapport à avril, ce qui indique une légère amélioration de la position des hôtels face aux OTAs.

Les bienfaits de Google Direct

Cet état de fait souligne, en effet, la prise de conscience des hôteliers (et plus généralement, tous les hébergeurs "marchands") à se vendre de plus en plus "en direct", en privilégiant toutes les pistes possibles ... dont Google Hotel Direct (le lien de réservation Google sans commission).

Le fait que les OTAs pratiquent des politiques tarifaires plus agressives sur leurs liens publicitaires démontre bien qu'ils ont besoin de "tenir la comparaison" sur les pages les plus fréquemment consultées par les voyageurs à leurs premiers stades de recherche pré-réservation ... et la comparaison sur Google est au premier rang de celles-ci ! En clair, pour gagner la réservation, non seulement l'OTA doit financer de la publicité mais, en plus, il doit pratiquer un tarif plus compétitif que celui de l'hôtelier lui-même ... qui a tout intérêt à exploiter à fond le potentiel offert par les liens gratuits de Google !

Cependant, d'un OTA à l'autre, les straégies ne se valent pas et l'étude de la plateforme 123compare.me montre bien la différence de stratégies entre les "grands" OTAs et les plateformes plus modestes, plus spécialisées ou plus "locales".

Les grands OTAs plus "fair" ?

Du côté des stratégies tarifaires, en effet, (toujours selon l'étude), les grands groupes comme Booking et Expedia s'affirment moins agressifs que les autres intermédiaires. Ils afficheraient même une baisse de leur taux de lose par rapport au mois précédent (avril 2025).

Cependant, ces OTAs "majeurs" sont généralement plus compétitifs sur les prix dans les liens sponsorisés, avec des écarts de lose qui peuvent varier, selon la marque, de 1 % d'écarts pour Hotels.com à 15 % pour Agoda (plutôt localisé en Asie). Autant dire que cette "réduction forcée" est prise sur la commission qu'ils facturent à l'hôtel ...

En Europe, Booking conserve sa position dominante avec un taux de lose relativement faible (environ 17,6 %), sauf en Suisse où la concurrence s’intensifie. En Asie, la guerre des prix fait rage, avec des taux de lose beaucoup plus élevés pour Booking et Expedia. En Amérique latine, Expedia compense sa moindre visibilité par une politique tarifaire plus agressive, tandis qu’en Amérique du Nord, la concurrence reste modérée et le marché mature.

En Afrique, la compétition est forte même pour Booking, qui domine la visibilité mais affiche un taux de lose élevé. En Australie, le marché est plus équilibré, avec des stratégies moins extrêmes de part et d’autre.

Ces différences, entre l'Europe et les autres "régions" sont parfaitement compréhensibles: sur le Vieux-Continent, les réglementations se sont multipliées pour tenter de mieux protéger les hôteliers face aux OTAs. On peut donc en conclure que chacun d'entre eux y "file droit" ...